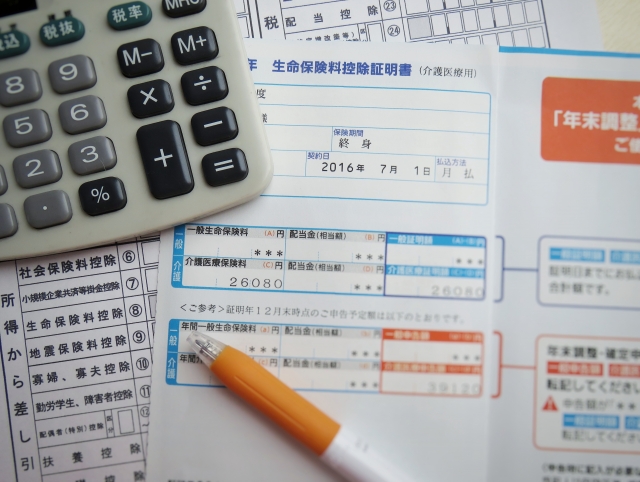

生命保険に加入すると、毎年秋に送られてくる生命保険料控除証明書。

この生命保険料控除証明書を年末調整や確定申告のときに提出すると、所得が控除されて所得税や住民税が安くなります。

保険を検討するときに、生命保険料控除まで考える人はそれほど多くないのですが、実は支払う税額に影響を与える重要なことです。

今回は、生命保険の見直しをするときに知っておきたい生命保険料控除の注意点を解説していきます。

生命保険料控除制度とは

生命保険料控除制度とは、支払った生命保険の保険料に応じて一定額を所得から控除する制度です。

控除額が所得から引かれるため所得は少なくなり、所得税と住民税の負担軽減になります。

生命保険料控除制度がある理由

日本には公的年金や公的医療保険があります。

しかし、公的年金のみで老後の生活が不自由なく過ごせる人はあまりいませんし、公的医療保険も一定の自己負担割合があります。

日本の社会保障では、ある程度しかカバーできないので、足りない部分に関しては自助努力で備えることが必要です。

生命保険は社会保障の不足分を補うものです。

国民が生命保険を使って社会保障では足りない保障を用意することを国としても後押しするため、生命保険料控除という制度が設けられています。

生命保険料控除には旧制度と新制度がある

生命保険料控除制度には旧制度と新制度があり、現在は2つの制度が混在しています。

契約日が2012年以降の生命保険は新制度、それ以前のものが旧制度に区分されます。

自分の加入している保険が新旧どちらの区分か覚えていなくて大丈夫。

生命保険会社から送られてくる生命保険料控除証明書には、新制度と旧制度のどちらに区分されるかがちゃんと記載されています。

生命保険料控除の3つの枠

生命保険と言っても、死亡保障、がん保障、医療保障、介護保障、年金保障と様々な保障があります。

生命保険料控除では、保障内容ごとに控除枠が「一般生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3つに分かれています。

- 一般生命保険料控除・・・生存または死亡に基因して一定額の保険金、その他給付金を支払うことを約する部分に係る保険料

- 介護医療保険料控除・・・入院・通院等にともなう給付部分に係る保険料

- 個人年金保険料控除・・・個人年金保険料税制適格特約の付加された個人年金保険契約等に係る保険料

2012年以前は一般生命保険料控除と個人年金保険料控除しかなく、個人年金保険料控除に該当しないものはすべて一般生命保険料控除でした。

2012年からは一般生命保険料控除の一部が介護医療保険料控除となっています。

介護医療保険料控除はおもに医療保険、がん保険、介護保険などが該当します。

終身保険や定期保険などの死亡保障は、新制度でも引き続き一般生命保険料控除の枠です。

複数の保障がある保険はどの枠になるの?

1つの保険に複数の保障がセットになっている保険もたくさんあります。

たとえば、医療保険に死亡保障も付いていたら、介護医療と一般のどちらの枠に該当するのでしょうか。

答えはケースバイケースです。

一定の条件を満すと介護医療保険料控除に、条件を満たさないときは一般生命保険料控除になります。

どの控除枠に該当するか分からないときは、保険会社や担当者に尋ねるか、生命保険料控除証明書に記載されているのを確認しましょう。

控除額はいくらになる?

どれだけの保険料でどれだけの所得が控除されるのかが気になるところですね。

その控除額の計算式を見てみましょう。

まずは2012年以前の旧制度から。

一般生命保険料控除と個人年金保険料控除の控除額の計算方法は同じです。

どちらも年間で10万円以上の保険料を払えば所得税の課税額から5万円ずつ控除されます。

次は2012年以降の新制度の計算式です。

新制度でも一般生命保険料控除、介護医療保険料控除、個人年金保険料控除の計算方法は同じです。

新制度は区分が2つから3つに増えているものの、所得税の上限はそれぞれの区分で4万円、住民税の上限はそれぞれ2.8万円に下がっています。

区分や税種別での控除額上限

新旧それぞれの区分で控除額の上限がありますが、それらすべてを足した金額が控除されるわけではありません。

たとえば、一般生命保険料控除で新制度4万円、旧制度5万円の控除があったとしても合算した9万円の控除にはなりません。

一般生命保険料控除は新制度なら4万円、旧制度なら5万円、新制度と旧制度を合算するなら4万円が上限となり、この3通りから一番控除額が多いものを使うことができます。

これは個人年金保険料控除も同様です。

また、所得税全体の控除額上限は12万円です。

一般生命保険料控除が旧制度で5万円、介護医療保険料控除が4万円、個人年金保険料控除が旧制度で5万円だとしても、5万円+4万円+5万円=14万円とはならず、12万円が上限です。

同じように住民税全体では7万円が上限です。

新制度の3つの区分で上限までいくと2.8万円×3=8.4万円ですが、控除額は8.4万円にはならず7万円になります。

生命保険の見直し時に知っておきたい生命保険料控除の注意点

新制度になると控除額の上限が4万円に下がる

一般生命保険料控除と個人年金保険料控除は、旧制度での控除限度額は5万円ありましたが、新制度では4万円に下がってしまします。

見直しで新しい保険に加入することで、控除限度額が下がるケースもあることには注意が必要です。

更新や特約中途付加をすると新制度になる

旧制度の保険でも、更新や特約中途付加もすると新制度の対象になってしまいます。

新制度になると控除額が4万円に下がります。

保険種類によっては、一般生命保険料控除から介護医療保険料控除に変更になることがあります。

年金は条件を満たさないと一般生命保険料控除の枠になる

個人年金保険料控除は、個人年金保険料税制適格特約の付加された個人年金保険契約が対象です。

個人年金保険料税制適格特約を付加するためには、次の4つの条件を満たす必要があります。

- 年金受取人が契約者またはその配偶者

- 年金受取人が被保険者と同一人

- 保険料の払込期間が10年以上

- 確定年金・有期年金の場合は年金受取開始が60歳以降、かつ受取期間が10年以上

この4つの条件に1つでも該当しないものがあれば、 個人年金保険料税制適格特約は付加されないので、一般生命保険料控除の枠に該当します。

保険料を一時払いにした個人年金や、5年確定年金なども4つの条件を満たさないので、一般生命保険料控除に分類されます。

一時払いの生命保険料控除は初年度のみ

一時払いの保険料は、それが何年分の保障であったとしても、生命保険料控除の対象になるのは初年度のみです。

翌年以降は生命保険料控除証明書も送られてきません。

一方で前納の場合は、翌年度以降も保険料控除の対象になります。

10年分の保険料を前納すれば、10年間にわたって毎年生命保険料控除証明書が送られてきます。

課税されない人に生命保険料控除は意味がない

生命保険料控除は節税になりますが、そもそも所得税や住民税が非課税の人には意味がありません。

税金がかからない人は家族を保険料負担者にすることで、その家族の生命保険料控除にすることも可能です(専業主婦の保険を夫が掛けるようなケース)。

ただその場合には、受取時の税金が不利にならないかどうかを必ずチェックしておきましょう。

コメント