全期間固定金利で返済額が上がる心配のないフラット35。

このフラット35には、買取型と保証型という2つの型があります。

この記事では買取型と保証型の違いと、どちらがトクなのかを説明していきます。

フラット35を検討している人は、契約前に必ず知っておきたい内容です。

フラット35には買取型と保証型の2種類がある

フラット35には買取型と保証型という2種類の型があります。

もちろんどちらも全期間固定で返済額は変わらないのですが、買取型と保証型では仕組みに違いがあります。

買取型と保証型のしくみの違いを見てみましょう。

フラット35買取型のしくみ

買取型のフラット35は、住宅金融支援機構が金融機関から住宅ローンを買い取り、それを証券化して機関投資家に販売する仕組みをとっています。

金融機関は顧客との窓口になっていますが、実質的には住宅金融支援機構が融資しているのが買取型です。

ほとんどのフラット35は、この買取型のことを指しています。

住宅金融支援機構が公表している2020年度のフラット35申請件数は109,713戸で、そのうちの94,941戸(86.5%)は買取型です。

特に買取型と記載がなくても、保証型と書いていなければ買取型と判断してOKです。

フラット35保証型のしくみ

フラット35の保証型は、住宅ローンを住宅金融支援機構には売らず、金融機関が証券化して直接機関投資家に販売する仕組みとなっています。

住宅金融支援機構は住宅ローンに保険を掛け、契約者が返済できなくなったときに金融期間に保険金を支払うことで信用力を高めています。

また、機関投資家に販売される証券に対しても住宅金融支援機構が保証します。

買取型と異なり住宅金融支援機構は保証をするのみで、実質的にも金融機関が融資をしているのが保証型です。

買取型と保証型のおもな違い

取扱金融機関数の違い

買取型は321の金融機関で販売されているのに対して、保証型を販売している金融機関はわずか11機関(新規受付を行っているのは9機関)のみです(2021年9月6日現在)。

フラット35の保障型を販売している金融機関

- 日本住宅ローン

- アルヒ

- 財形住宅金融

- 広島銀行

- クレディセゾン

- 住信SBIネット銀行

- 愛媛銀行

- 日本モーゲージサービス

- ファミリーライフサービス

現在フラット35の保証型を売っているのはこの9機関のみで、大半の金融機関は買取型のみを取り扱っています。

担保の違い

買取型の第1順位の抵当権は、住宅ローンを買い取る住宅金融支援機構です。

保証型では住宅金融支援機構は住宅ローンを買い取らないので、第1順位の抵当権は金融機関になります。

団信の違い

買取型では新機構団信を利用できますが、団信の加入自体は任意です。

保証型も団信の加入は基本的には任意ですが、金融機関によっては団信の加入を求められることがあります。

保証型で団信に加入する場合、新機構団信は利用できないため、金融機関が提供する団信に加入します。

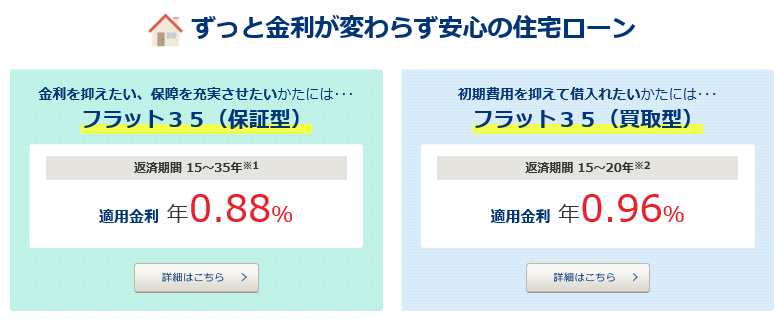

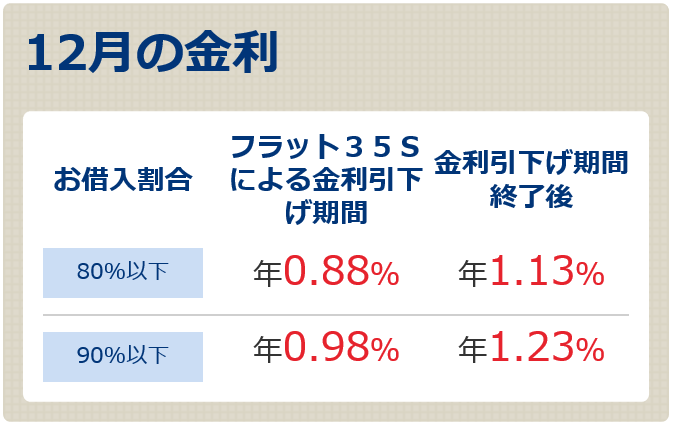

金利の違い

金利はどちらも金融機関で決められますが、買取型には住宅金融支援機構が定める金利の基準範囲があります。

保証型はその基準範囲の影響を受けないので、金利設定も金融機関の自由度が高くなっています。

通常、買取型よりも保証型の方が金利は低く設定されています。

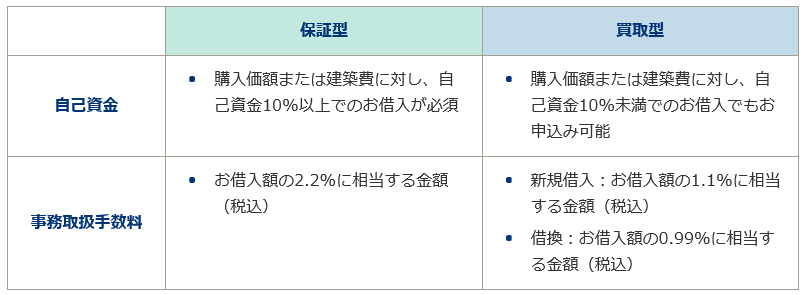

事務手数料の違い

金利は保証型の方が低いのですが、事務手数料に関しては買取型の方が高いケースもあります。

上の画像は、住信SBIネット銀行の事務手数料です。住信SBIネット銀行の事務手数料は、保証型が借入額の2.2%に対して、買取型は借入額の1.1%です。

もちろん、買取型も保証型も事務手数料に差がない金融機関もあります。

買取型と保証型はどっちがトク?

一般的には、総支払額を低く抑えられるのは金利の低い保証型です。

保証型は自己資金が多いと金利も下がる傾向にあるため、自己資金が多いほど保証型の方がトクになりやすいです。

ただ、保証型は事務手数料が買取型よりも高くなる金融機関もあります。

諸費用を含めたトータルコストで比較することが重要です。

コメント