生命保険を契約していると、税制面での優遇があります。

その優遇とは、生命保険料控除のことです。

払い込んだ保険料に応じて、所得が控除されるので節税になります。

ところで、自分の生命保険の保険料を夫や親などの家族が支払っている場合に、その保険の控除証明を自分の年末調整や確定申告で使うことはできるのでしょうか。

まず結論から言うと、自分で保険料を払っていない生命保険の控除を使うことはできません。

この記事では、生命保険料控除とそれを使うための要件や、どれくらい節税になるのかをくわしく解説していきます。

生命保険料控除とは

生命保険料控除とは、1年間に払い込んだ保険料に応じて一定の金額を所得から控除できる制度です。

課税所得から一定の金額が控除されれば、所得税と住民税は減額されるので、生命保険料控除を利用すると節税になります。

日本には公的年金や公的医療保険などの社会保障がありますが、それだけでは足りないケースが多くあります。

社会保障の不足分を自助努力でカバーできるようにするため、国は生命保険料控除制度で後押しをしています。

生命保険料控除の申請は確定申告か年末調整で行う

生命保険料控除は、生命保険を契約するだけで自動的に適用されるものではありません。

自分で申請をすることが必要です。

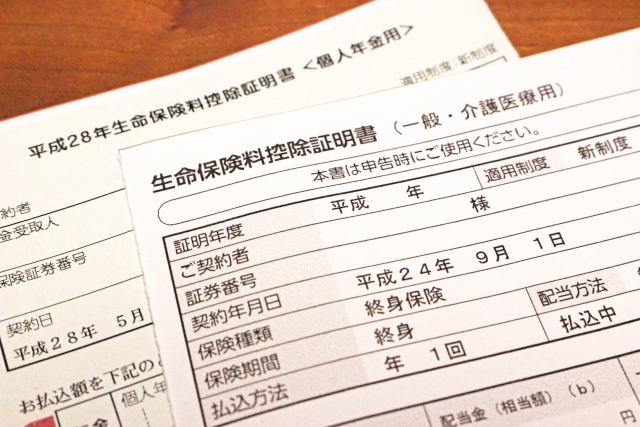

申請は確定申告か年末調整で行い、加入している生命保険会社から毎年秋くらいに送られてくる生命保険料控除証明書を使います。

生命保険料控除証明書には、その年の1月以降に支払われた保険料と、12月までに支払われる見込みの保険料の合計額が記載されています。

生命保険料控除証明書に記載されている保険料や保険種類などを申告書に記入し、生命保険料控除証明書を添付して提出することが必須です。

生命保険料控除証明書が見当たらないときは、保険会社で再発行をしてもらうことができます。

夫や親が払ってる生命保険の控除は誰のもの?

生命保険料控除を使うことができるのは、保険料負担者です。

生命保険料控除証明書は、契約者宛てに送られてきますが、保険料負担者が配偶者や親などの家族であれば、契約者が自分の控除として使うことはできません。

そのことを知らずに悪意なく、夫や親が支払っている生命保険料控除証明書を使っている人もいますが、厳密に言えばこれも脱税です。

生命保険料控除証明書には保険料負担者が記載されていないため、ばれる可能性は低いかもしれませんが、本来納める税金を不正に少なくするのは全国民に対する裏切り行為になるので、絶対にやめましょう。

そして、実際に保険料を負担している配偶者や親は、契約者が異なっていても生命保険料控除を使うことができます。

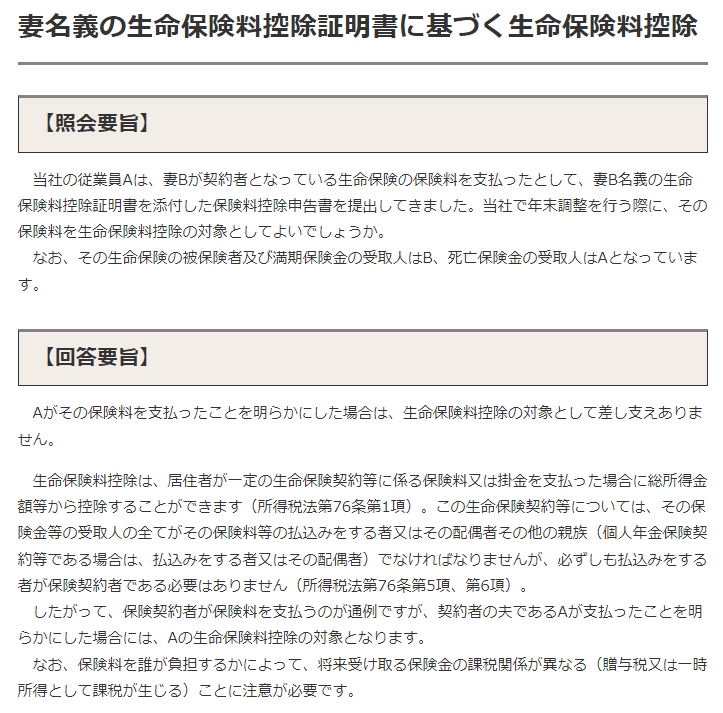

国税庁ホームページには、次のような事例が挙げられています。

生命保険料控除証明書契約者名で発行されていて保険料負担者については記載されていませんが、保険料を支払ったことを明らかにすれば対象になると書いてあります。

具体的には、保険料引き落とし口座の通帳の写しがあればOKです。

しかし、保険料負担者の支払いを証明できないと、生命保険料控除を使うことは難しいでしょう。

たとえば、契約者が父親で被保険者は息子、引き落とし口座は父親名義ですが、保険料は息子本人が父親に手渡しで払っているケースです。

このケースだと息子が保険料を父親に手渡しで払っていることを証明することができないので、息子の控除にすることはできません。

生命保険料控除を受けるための条件

生命保険料控除は、どの生命保険でも無条件で対象になるわけではありません。

控除枠の種類によっても条件は異なります。

一般生命保険料控除・介護医療保険料控除の条件

一般生命保険料控除と介護医療保険料控除の条件は、受取人が契約者かその配偶者かその他の親族であることです。

受取人に赤の他人が指定されていると、生命保険料控除は対象外になります。

離婚した配偶者が受取人に指定されたままだと、生命保険料控除の対象外になるので要注意ですね。

個人年金保険料控除の条件

・年金受取人は被保険者と同一人

・保険料払込期間が10年以上

・確定年金や有期年金の場合は、年金受取開始が60歳以降で、かつ年金受取期間が10年以上

個人年金保険料控除の条件は、一般生命保険料控除と介護医療保険料控除よりも厳しくなっています。

生命保険料控除でどれくらい節税になる?

生命保険料控除を使うと、いくら節税できるのかが気になることと思います。

実際の節税額は、所得や年間保険料によってケースバイケースではありますが、例を挙げて見てみましょう。

生命保険料控除には旧制度(~2011年)と新制度(2012年~)の2種類がありますが、今回は新制度でシミュレーションしてみます。

Aさん :課税所得400万円(所得税率20%)

契約者、被保険者、給付金受取人のいずれもAさん

下の画像は新制度での生命保険料控除額の計算表です。

Aさんが加入している年間保険料6万円の医療保険だと、所得税の控除額は(6万円×1/4)+2万円=3.5万円、住民税の控除額は上限の2.8万円です。

Aさんの所得税の節税額は、7千円(3.5万円×20%)、住民税率は一律で10%なので住民税の節税額は2.8千円になります。

Aさんのケースでの節税額は、所得税と住民税を合わせて年間9.8千円でした。

Aさんは年間保険料6万円の医療保険しか加入していませんでしたが、死亡保険や個人年金に加入していれば、もっと節税額は増えます。

所得が多くて所得税率が高い人も、節税額はさらに大きくなります。

非課税の人が生命保険料控除を使うことでお金をもらえる?

所得税と住民税が非課税の人は、これ以上税額を減らすことはできないので、生命保険料控除を使うことはできません。

生命保険料控除はあくまでも所得の控除です。

非課税の人が生命保険料控除を使うと所得がマイナスになるからと言って、逆にお金をもらえるようなことはありません。

もっと生命保険料控除を活用しよう

生命保険料控除は貴重な節税の手段です。

年間の節税額が数千円だとしても、積み重ねればかなりの金額になります。

生命保険料控除を利用しないのはもったいないので、どんどん活用していきましょう。

特にお金に余裕のある人や所得の多い人は、個人年金保険料控除をフル活用すべきです。

一人で考えるのが不安な人は、ファイナンシャルプランナーと相談してみるのもおすすめです。

経験豊富なファイナンシャルプランナーであれば、生命保険料控除についても精通しているので、より有利なアドバイスを受けることもできます。

コメント